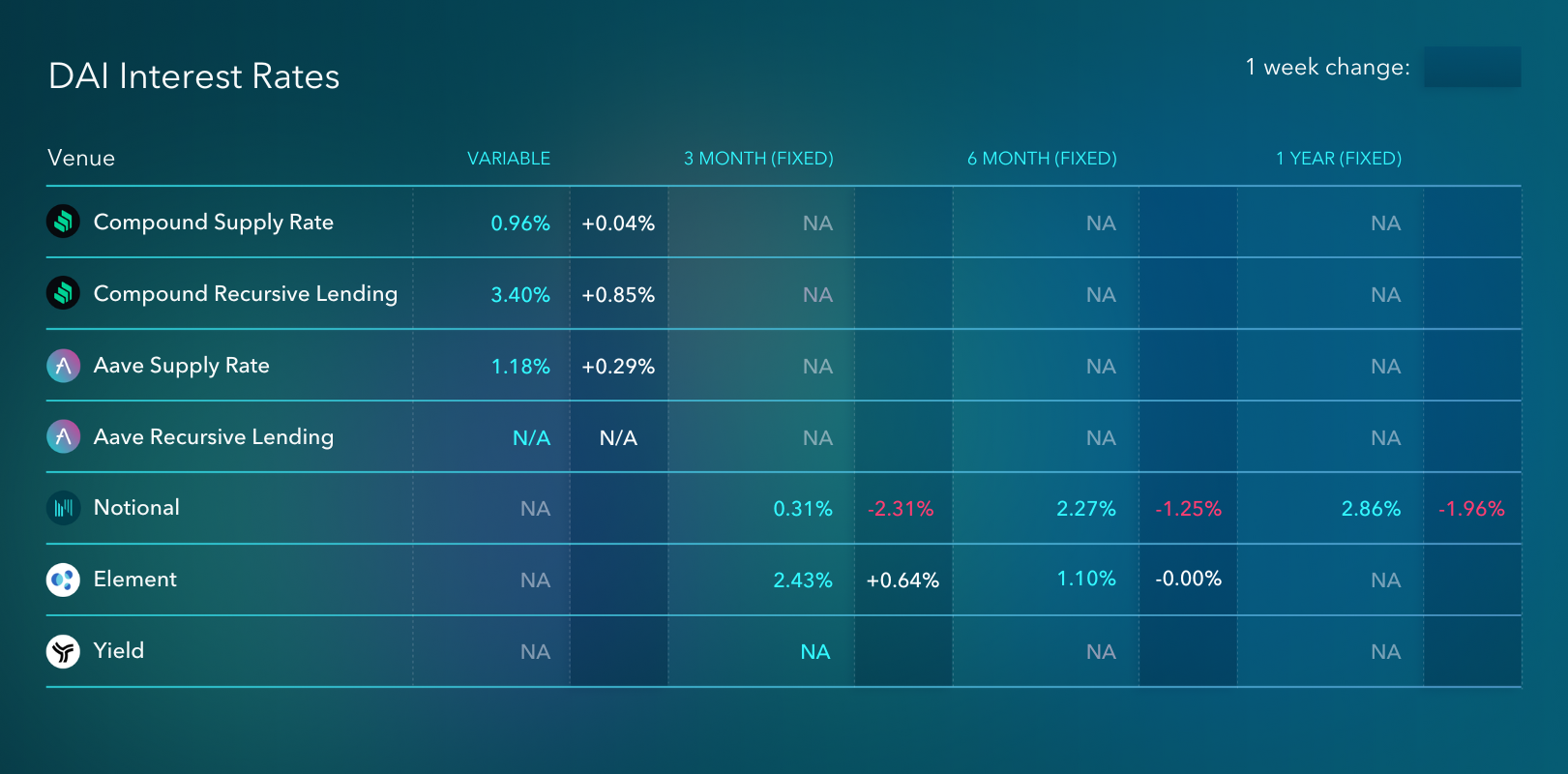

Notional Finance 週間金利一覧表: 9月6日~9月13日

Notionalの各コンテンツはこちらからフォローできます。

執筆時点で、まもなくイーサリアムはプルーフオブステークのブロックチェーンになります。市場を見る限り、大方のマージポジションは決まっているようです。ETHの借り入れを一時停止することで利用率を抑えようとしている一方で、AaveのETH借り入れレートはAPY50%以上に急騰しています。DeFiの他のレンディングプロトコルであるCompound、Notional、EulerのETHレートもそうです。

以前にも述べたように私の個人的な意見としては、借り手は最終的には妥当な報酬を受けることができるだろうということです。ひとつには、ETH POWチームのフォークがあります。

まだあまり検討されていないのは、ETHのレート市場がマージ後にどのように変化するかということです。私の予測としては、主要なマネーマーケットプロトコルでゼロに近いETH金利の時代が終わる可能性が大きいと思います。長い間、これらのプロトコルは、ステーキング利回りよりもはるかに低い金利で貸し手を集めてきましたが、今回のマージによってETHステーキングリターンが大幅に増加し、ETHステーキングのリスクが軽減されるので、それは続かないだろうと考えています。

もし予想通りに、ETHステーキングがデフォルトの行動として広まることになれば、ETH資本がDeFiエコシステム全体に与える影響にも大きな変化が見られることになるでしょう。これは、ETHがUniswapのような主要DEXにも影響を与える可能性としても考えられます。例えば、流動性の調達が著しく貴重になる可能性があり、その場合、全体的な流動性が損なわれることになり、結果として、DEXでの流動性提供が、再び魅力的な利益を生む手段になるかもしれません

ETHの流動性が再編される可能性のあるもう1つのパターンは、AaveのETH/stETHフォールディング戦略に眠っている何億もの資産が、純マイナスAPYで運用され続ける可能性が非常に高いということです。現在、これらの戦略は、ETH供給者がstETHの利回りを大幅に下回る利率で融資する意思を持っていることに依存しています。もしそうでなくなれば、これらの戦略は資金を流出させ続けることになるのです。

DeFiがマージ後にどのように変化するかは正確にはわかりませんが、変化することは間違いありません。どうなるのか、見守っていきましょう!

Teddy

今後のNotionalの進捗にご期待ください🤝