リキッドステーキングの概要を学ぼう!

Pontem Network

Aptos Japanがローンチしましたのでぜひご参加ください!

リキッドステーキングは、ステークしたETH、SOL、KSM、その他のトークンを最大限に活用するための仕組みです。Lido Finance、Marinade、KaruraによるAPYから、DeFi利回りを獲得する方法を学びましょう。

リキッドステーキングとは?

リキッドステーキングは、資産をステークしている間に、そのロックされた資産の有用性を享受することができる仕組みであり、そのメカニズムはとてもシンプルなものです:

- ETH(または他の暗号資産)を保有するウォレットをLido Financeのなどのリキッドステーキングアプリ(dApp)に接続します

- dAppは独自のバリデーターノードでその資産をステークします

- DEXの流動性プールが発行するLPトークンに似たトークン(リキッドトークンと呼ばれる)を受け取ります

- その後、リキッドトークンを使って、ベースとなるステーク報酬以外にDeFiの利回りを獲得することができます(ファーミング、レンディングなどを通じて)

- 報酬が支払われると(通常24時間ごと)、リキッドトークンバランスはリベース(増加)されます

- ステークした資産を回収する場合は、内蔵の流動性プールを介してリキッドトークンを元の資産と交換できます:例えば、Lido FinanceのstETHはETHと交換することができます

リスク

リキッドステーキングは、ステーク報酬の獲得と資産のファームやレンディングの両方を可能にすることで、長期のPoSステーキングの機会費用を最小化します。

一方で、リスクも存在します:

- リキッドステーキングのプロトコルは、ハッキングに対して脆弱である可能性があります。このサービスは比較的新しく、実験的なものであり、BinanceやCoinbaseよりも攻撃されやすい可能性があります

- プロトコルがハッキングされた場合、受け取りトークンの価値が急落し、損失を被ることになります。例えば、リキッドトークンをローンの担保にしている場合、清算に直面する可能性があります

- プロトコルは報酬に手数料を課すので、APRは低くなります

こうしたリスクや制限があるにもかかわらず、リキッドステーキングは成功しており、イーサリアムからKusama、Solana、Cosmosなどのエコシステムに広まっています。この記事ではLido Finance、Karura、Marinadeなど、異なるチェーン上のリキッドステーキングプロトコルを見ていきます。

リキッドステーキングの原点:イーサリアム2.0

リキッドステーキングはもともと、Ethereum 2.0のステーキングに参加するユーザーのペインポイントを解消するために登場しました。Ethereum 2.0は、プルーフ・オブ・ワーク(PoW)に代わってプルーフ・オブ・ステーク(PoS)を実装した、イーサリアムの次の進化の段階を指します。

「Eth2」などの用語は開発者たちは使っておらず、今は「コンセンサスレイヤー」と呼ばれていますが、この記事では便宜上「Ethereum 2.0」という名称を使用します。

PoSでは、ユーザはトークンをステークしてバリデータとなり、トランザクションを確認することで報酬を獲得します。ステークは善良な行いを保証するものであり、バリデータがルールを破った場合、ペナルティとしてステークを没収(「スラッシュ」)されることがあります。PolkadotとKusamaステーキングの詳細については、こちらの記事をご覧ください。

Eth2のステーキングは、2020年12月のビーコンチェーン(新ネットワークの中央台帳、シャード(サブチェーン)をつなぐ)のローンチとともに利用可能になりました。当初、バリデーターは最大10%のAPYを獲得していましたが、参加者が増価するにつれて下がり続け、2022年7月現在ではバリデータ数は400kを超え、APYは4.4%になっています。

問題点1:32ETHのステーキング要件

さて、自身のバリデータノードを持つためには、最低でも32ETHのステーキングが必要となります。

代替案として、 Binance、Kraken、Bitfinex、Coinbaseなど、多くの取引所がEth 2.0プールの提供を開始しました。これらのプールは非常に低い参入しきい値を持っており、32ETHという障壁はそれほど大きな問題とはなっていません。しかし、一度ETHを入金したら、新しいバリデータノードを形成するために32ETHが集まるまで待つ必要があり、これが達成されて初めて報酬を獲得できるようになるため、時間がかかることがあります。

問題点2:Eth 2.0が稼働するまで出金できない

Eth 2.0のステーキングにはもう一つ問題があります。ネットワークが完全に稼働するまでETHを引き出すことができないことです。さらに困ったことに、いつ稼働を開始するのかは誰も正確には知りません。現状、2022年9月に予定されていますが、すでに多くの遅延が発生しているため、ステーカーはさらに長く待たなければならない可能性があります。

BinanceやKrakenなどのプールオペレーターは、この問題に対する解決策を提示しておらず、ステーカーは大きな機会損失リスクに直面しています:

- 数ヶ月間(早く参加した人は1年半以上)自身のETHにアクセスできない

- 4,000ドルから1,000ドルへの大幅な調整の間、ETHを保有しなければならなかったこと(2022年7月には75%のステーカーが損失を被り、平均含み損は55%に達しています)

- 他のDeFi製品での収益化機会を逃すこと

- 取引所のハッキングや悪用の可能性によるシステムリスクの保有

結果として、Eth 2.0のステークはサービス提供機関にとっては、魅力的なものとなっています。なぜなら、彼らは膨大なETHを保有しており、長期的に、あるいは少なくとも次のブルマーケットまで保有する予定であると考えられるからです。しかし、もし機関がステーキングと検証活動を独占することになれば、Eth 2.0は真の意味で分散化されたものではなくなります。

では、小口保有者が他の、より魅力的なDeFiの収益化機会を逃さずにETHのステークに参加するにはどうしたらよいでしょうか。その解決策こそがリキッドステーキングであり、この製品を最初にリリースしたプロトコルはLido Financeでした。

Lido Finance: Ethereum上の最初のリキッドステーキングプロトコル

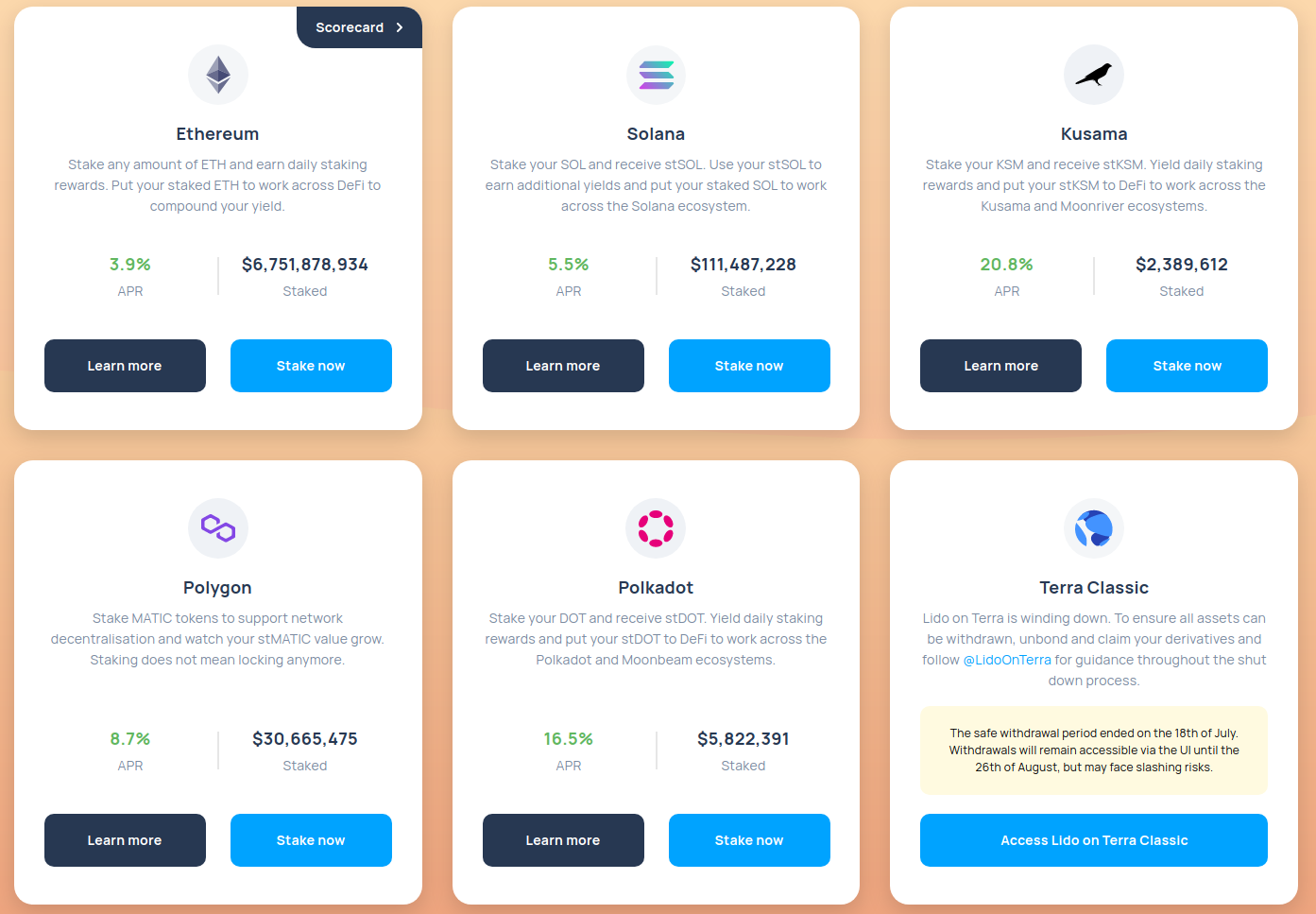

2022年3月にLido Financeは、Ethereum、Solana、Kusama、Polkadot、Polygonの5つのチェーンで約69億ドルのステーキング資産を報告しました。これはDeFiの中で2番目に大きなTVLを持つdAppであり、Maker DAOの後塵を拝していますが、Aaveより上を行くものです。

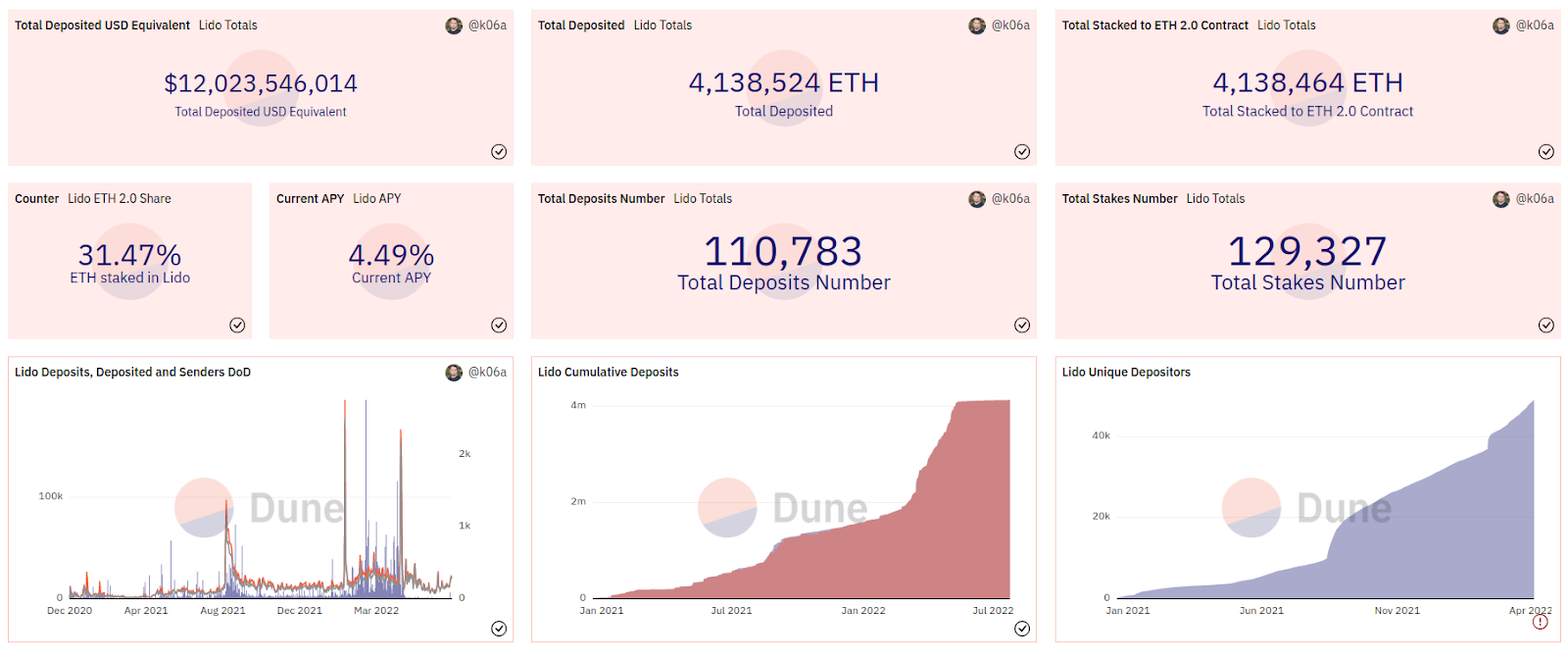

Dune Analyticsによると、120億ドルに相当する4,138,000 ETH以上がLido Financeに預けられており、既に最大のEth 2.0ステーキングプールとなっています。

現在のAPRは3.9%で、2つの理由で公式のEth 2.0ステーキングのAPRより低くなっています:

- Lidoはステーク報酬に手数料を課している

- 有効化待機列:新規Eth 2.0バリデーターは、報酬の獲得開始まで数日待つ必要がある

Lidoは、自社ノードだけに依存するのではなく、Dokia Capital、Chorus One、Everstake、SyncNodeなど他のバリデータとも協力しています。これが、Lidoの成功の理由の1つかもしれません。Lidoはノードのメンテナンスではなく、新製品の開発に集中することができるからです。

stETHについて

ETHをステークするとき、LidoユーザーはstETH(ステークETH)と呼ばれるリキッドトークンを1:1の割合で受け取ります。StETHはETHにペグされていませんが、市場価格は通常ETHの価格に非常に近いものとなっています。Curve、Gate.io、UniswapではETHやWETH(wrap ether)と、Gate.ioやByBitではUSDTとの交換が可能です。

stETHは、Curve、Aave、yearn.finance、Curve、Harvest、SushiSwap、Makerなど、イーサリアム上で最大のDeFi dAppsでも広くサポートされています。これによって、ファーミングやレンディングを通じて、さらなる利回りを獲得することができるのです。

StETHの使用例

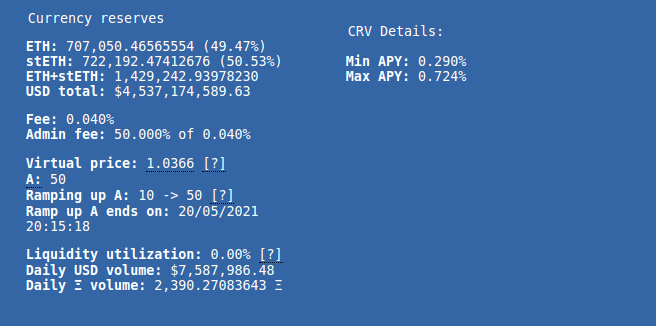

Curve

stETH-ETH poolに流動性を供給し、手数料の一定割合(最大0.72%APY)と流動性マイニングのインセンティブを獲得することができます。この場合、ETHとstETHは同額入金する必要があります。流動性プールはCurveで圧倒的に大きく、流動性は45億ドル以上、1日の取引量は750万ドルです。

Maker

Curve stETH-ETH LP(流動性プロバイダートークン)をMakerプロトコルに預けてDAIステーブルコインを借りることも可能です。その代わり、DAIを他のローンの担保にしたり、DEXの流動性プールに預けてファーミング報酬を得たり、DAIを貸し出したりすることができます。

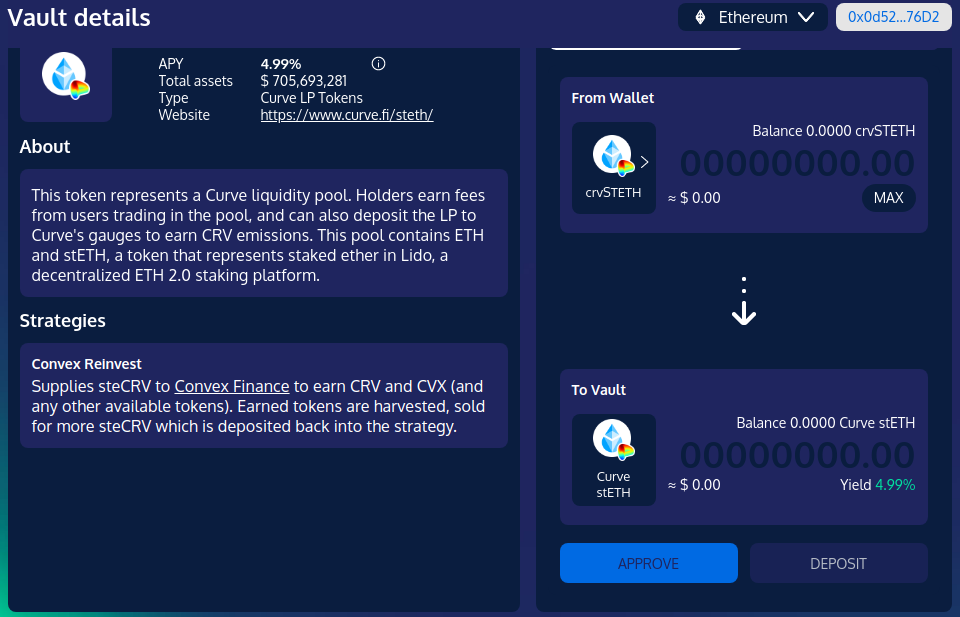

Yearn

Yearnイールドアグリゲーターは、Curve stETH LPトークン(crvSTETH)に対して5%のAPYを得ることを可能にします。YearnはCRV、CVX、LDO、その他のトークンをファームするためにcrvSTETHをConvex Finance(Curveのインセンティブプラットフォーム)に供給します。そしてcrvSTETHの報酬を売却し、戦略に再度預け入れる形をとっています。

Aave

2022年3月から、seETHを担保にして暗号ローンを利用できるようになりました。リベースによってstETHの担保が日々増えていくので、担保に対するローンの比率が下がり、清算のリスクも減っていきます。

人気のある戦略は、stETHに対してETHを借り、それをLidoにステークしてさらにstETHを手に入れ、それを担保にしてさらにETHを借りる、ということを数回繰り返す形で、「再帰的借入(recursive borrowing)」と呼ばれるものです。最終的には、ステークしたETHのポジションが大きくなり、それに応じて報酬も増加します。一方で、反復するごとにリスクもガスコストも増加することに注意してください。

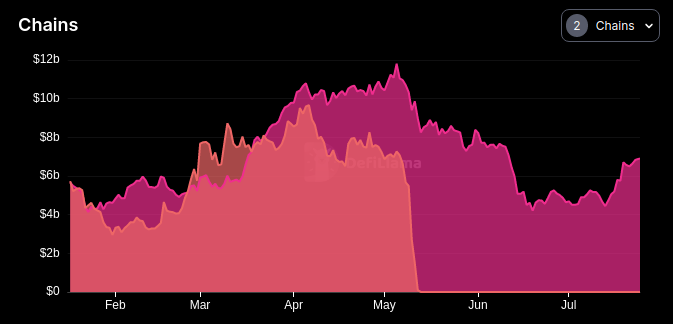

Terra、Celsius、3AC:LidoがTVLで100億ドルを失った原因

4月上旬、Lido Financeは200億ドルという過去最高のTVLを記録しました。このうち、Terra($LUNA)は70億ドルを占めており、LidoはTerraエコシステムの中で、レンディング・プロトコルのAnchor(ピーク時143億ドルTVL)に次いで2番目に大きなDeFiプロトコルとなりました。当時、Lido Financeは、Terraのもう一つの流動的なステーキングプロトコル、Staderと競合していました。

しかし、7月末にはプロトコル全体のTVLはわずか69億ドル、4ヶ月で60%減となり、Terraはサポートチェーンリストから姿を消しました。Terra、Celsius、Three Arrows Capitalの破綻については、皆さん御存知の通りですが、Pontemでも過去に記事を出していますので御覧ください。

2021年11月から2022年4月にかけて、Terra(現Terra Classic)は、ステーブルコインUSTの人気によって、TVLでイーサリアムに次ぐ第2位のチェーンとして台頭し、LUNAの価格も劇的に高騰しました。

LUNAをLidoにステークするとAPY8%であったこともあって非常に人気がありましたが、それだけではありません。多くのユーザーが行ったのは、イーサリアムからTerra(bETH)にstETHをブリッジして、それをAnchorのレンディング・プロトコルに預けてUSTを借り、さらにUSTをステークして20%の利益を得ることでした。

時が経ち、USTのドルペッグが剥落してパニックが始まると、ユーザーはAnchorからbETHを引き出し、それをEthereumにブリッジして戻すようになりました。彼らはまた、資金を守るためにstETHをETHに変換したことから、このstETHの大量の売りは、その価格をETHから乖離させる原因ともなりました。

LUNAがわずか数日で85ドルから0.0003ドルまで急落したことから、stETHの流動性を提供する大手2社、レンディング・プロトコルのCelsiusと投資ファンドの3AC(Three Arrows Capital)が危機に瀕していることが判明しました。彼らは緊急に資金を必要としており、その数少ない流動性供給源の1つがCurve上のstETH/ETHプールのトークンだったのです。

3ACとCelsiusは5月12日に、合わせて約8億ドルの流動性をプールから引き揚げました。流動性が無くなると、スリッページが増加し、ユーザーはstETHのスワップ中に予想外の価格変動に直面することになり、これがユーザーのさらなるパニックを引き起こしました。

ステークされたLUNAはほぼ無価値となり、人々はstETHをETHと交換し、3ACとCelsiusはプールを空にするという負の連鎖によってLido FinanceのTVLから数十億ドルが消失しました。しかし、Lidoの苦境はこれで終わりませんでした。

6月15日から17日にかけてのstETH/ETH価格の大きな下落は、チャートでご覧の通り、CelsiusがstETHを売り払ったことに起因します。Celsiusの仕組みは、ユーザーの資産を預かり、それをAnchorのUSTステーキングのような高利回りのDeFi商品に展開し、対応した高利回りを支払うというものでした。

そして、危機に直面したユーザーや機関投資家から雪崩のような出金依頼を受け、Celsiusは資産、特にstETHの売却をせざるを得なくなったのです。6月13日にCelsiusが出金の停止をアナウンスしたのと同時期に、チャート上で窪んでいるのがそれです。また、同自タイミングでイーサリアム上のLidoのTVLが大きく減少しているのがわかります。

他のチェーンにおけるLido Finance

Terraによる億単位の取引量が消滅したとはいえ、Solanaでは1億1千万ドル以上のSOLがステークされ、6.1%のAPRが発生しています。しかし、これはSolanaのリキッドステーキングプロトコル「Marinade Finance」が誇るTVL 3億2千万ドルには大きく引き離されています。

PolygonでのTVLは2022年7月時点で8.7%APRで3,000万ドル、PolkadotとKusamaではそれぞれ580万ドルと240万ドルでAPRは16.5%と20.8%となっています。

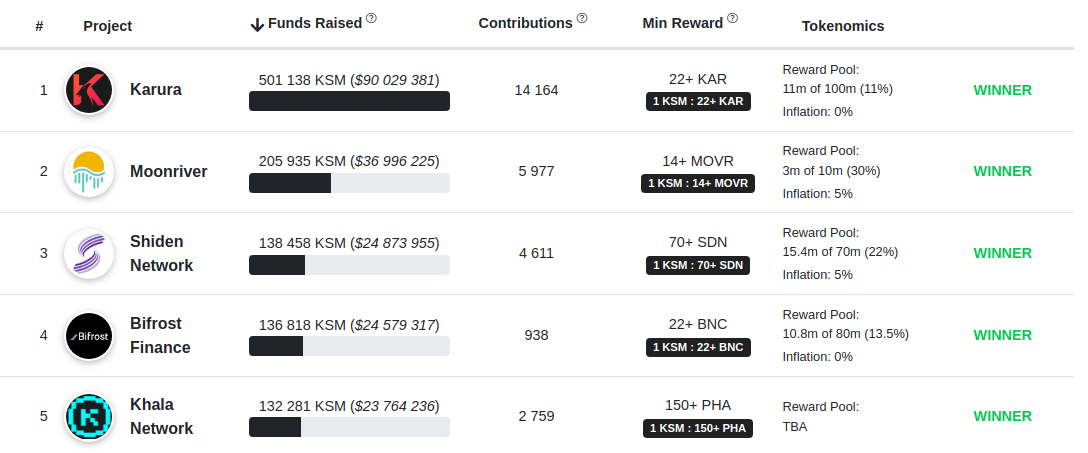

Acala&Karura: PolkadotとKusamaのリキッドステーキング

AcalaとKaruraは、Dotsama(Polkadot + Kusama)エコシステムの姉妹DeFiハブとして存在しています。KusamaはPolkadotのカナリア(実験的)ネットワークであり、多くのプロジェクトが最初にKusamaでローンチします。これによって、開発者はPolkadotでパラチャンオークションを行う前に、ライブ環境でdAppsをテストし、コミュニティとトラクションを構築することができるのです。

Karuraは2021年6月にKusama初となるパラチェーンオークションを落札し、Acalaは11月に行われたPolkadotの第1回オークションで落札しています。

現時点で、KSMには約4億5000万ドル(6.3M KSM)がステークされており、そのうち1350万ドル相当のKSMがKaruraのリキッドステーキングに預けられています。APRは約17.2%で、KSMと引き換えにリキッドトークンとしてLKSMを獲得できます。

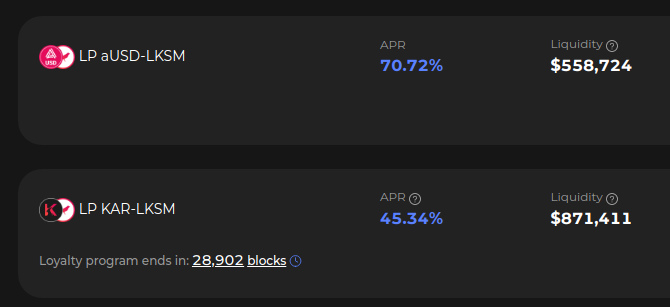

Lidoと比較した場合のKaruraの興味深い特徴は、リキッドステーキング以外のDeFiツールや戦略を提供し、サードパーティのプロトコルを使用する必要がないことです。Karuraでは、Karura SwapのKAR-LKSMまたはkUSD-LKSMプールに流動性を預けることができます。

さらに、ステーブルコインkUSDのミント機能を通じて、LKSMを担保にkUSDを借りることもできます。そして、kUSDとLKSMの両方をプールに預けて、Karura Earnで最大90%のAPRを稼ぐことができます。また、別の戦略としては、LKSMを全て担保にしてkUSDを借り、kUSDの半分をKINTに交換し、kUSD-KINTプールの流動性供給者として190%のAPRを獲得することも可能です。要するに、多くの可能性と選択肢がワンパッケージで提供されているのです。

リキッドステーキングのもう一つの利点は、アンボンディングの問題の解決にあります。通常のKSMやDOTステーキングを使う場合、アンステーキングをして資産が利用可能になるまでPolkadorでは28日間、Kusamaでは7日間待つ必要があり、この間は報酬も受け取ることができません。しかし、リキッドステーキングでは、わずかな手数料で常時KSMとDOTをアンボンディングできるため、待機期間による機会損失も発生しません。

AcalaのPolkadotのリキッドステーキングは、2022年5月に開始し、リキッドトークンLDOTの登場とともに、DEX(Acala Swap)と分散型ステーブルコインであるaUSDをリリースしました。現在、DOTには約48億ドル(6億3000万DOT)がステークされており、今後のLDOTの成長余地も大きいと思われます。

Marinade Finance (Solana)

2022年7月現在、Marinade FinanceはTVLでSolana最大のDeFiアプリ(3億2000万ドル)となっており、レンディング・プロトコルのSolendとSerum DEXが僅差で続いています。Lido Financeは10位です。

Marinadeでは、独創的な名前のリキッドトークン「マリネされた(Marinade)SOL」(mSOL)が手に入ります。プロトコルのグラフィックデザインもとてもキュートです。

mSOLは、報酬が発生するたびに自動的にリベートされます。APRは5.8%で、mSOLはいつでもSOLに交換でき、プロトコル手数料は2%に設定されており、LidoやKaruraより低いものとなっています。

MarinadeはステークされたSOLを450のバリデーターに委任して、ネットワークの分散性を維持しています。

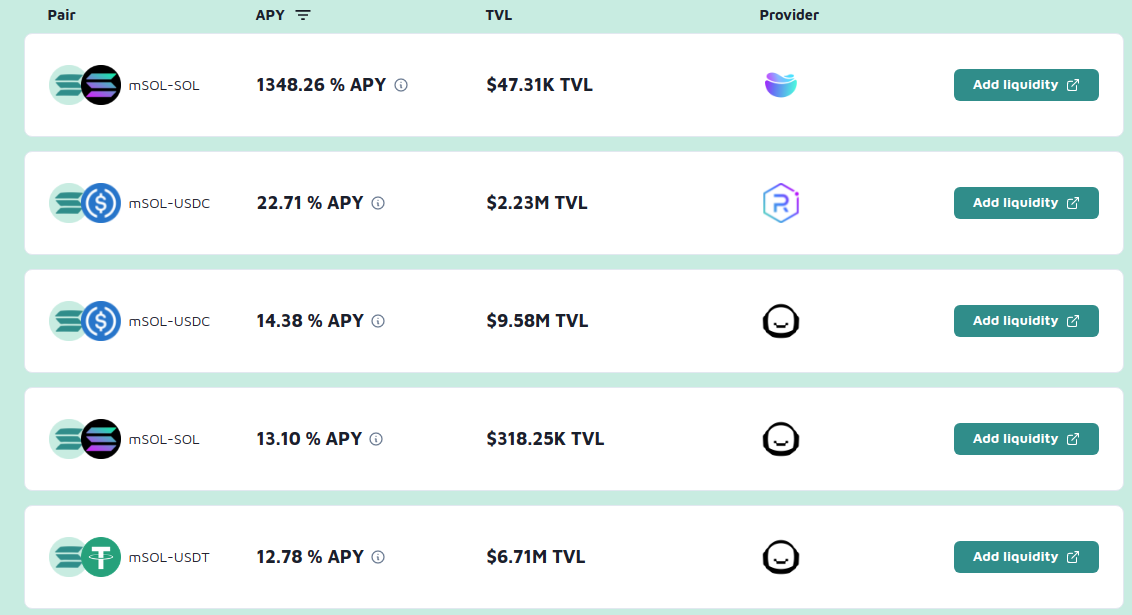

MarinadeのDeFiページには、Orca、Raydium、Serumを始めとするプラットフォーム上の30以上のmSOLプールがリストアップされています。

mSOLで有効なDeFi利回り獲得戦略は以下の通りです:

- シングルアセットステーキング:MarinadeにmSOLをステークして、ガバナンストークンMNDEを獲得します

- 流動性提供:現在最も高いAPY(1,0000%以上)はCremaですが、Raydiumも良い利回りを提供しています

- LarixまたはSolendでの再帰的借り入れ(Lidoのセクションでの説明を参照)

mSOLで可能なもう一つの興味深い運用方法は、NFTミントです。SolanaにはMetaplex Candy Machineというツールがあり、価格とスケジュールが全員同じ(先行販売なし)のフェアミントを作成・管理することが可能です。Candy Machineは、NFTの支払いとしてmSOLを受け入れる設定が可能です。

SolanaのDeFi TVL総量は2021年10月の高値から50%減少しており、一定のラグや繰り返されるクラッシュでネットワークに幻滅している人も多いようです。しかし、リキッドステーキングを試すことに興味があり、まだステークした資産を持っていない場合、手数料が低く、mSOLをサポートする多くのイールドファームがあるMarinadeは魅力的なオプションとなるでしょう。

他のチェーンのリキッドステーキング:Avalanche、Fantom、Cosmos

ここまでの内容で、リキッドステーキングの仕組みとリキッドトークンを使って何ができるのかを理解していただけたと思います。イーサリアム、Terra、Solana以外のTVLはまだ小規模ですが、他のチェーンでも同様の製品を見つけることができます:

Avalanche

- BENQI(主にレンディングプロトコル)

- Ankr StakeFi(リキッドトークンのaAVAXbに限定的な実用性がある)

Fantom

Cosmos

Cosmosは、ATOMの全供給量の60%以上がステーキングされているため、リキッドステーキングプロトコルは特に興味深い遊び場となるでしょう。Cosmosのエコシステムの一部のTerraについては既に説明しましたが、Cosmosチェーン専用のリキッドステーキング製品も存在します:

- Persistence(単なるdAppではなく、リキッドステーキングを中心とした全く新しいチェーン)

- pStake(Persistenceにネイティブ、CosmosとEThereumもサポート)

- Quicksilver(Chronos Oneの開発者による製品)

Pontem Networkは、リキッドステーキング・プラットフォームの開発を注意深く見守っています。私たちは、Move VMとMove言語を使って、Aptosエコシステムの基盤となるdAppsや構築ツールを提供しており、リキッドステーキング製品もその1つです。Aptosが独自のトークンをリリースした時に、LidoなどのdAppがAptosの採用と流動性を大きく後押しする存在となるかもしれません。

今回の学習記事はいかがでしたでしょうか?

Pontem Networkは、グローバルな金融包摂を推進し、10億人のユーザーにブロックチェーンの力を届けるために、Aptosの基盤となるdAppsを構築しています。最新情報は各コンテンツをフォローして入手してください。